房企融資的關鍵取決于終端需求

時間:2020-08-29

作者:朱鶴

二季度以來�����,房地產(chǎn)的表現(xiàn)十分搶眼,從拿地�、新開工到銷售、居民按揭貸款��,各項相關指標的恢復速度幾乎是所有行業(yè)中最快的�,部分城市的房價也面臨上漲壓力。這對二季度中國宏觀經(jīng)濟快速恢復起到了至關重要的作用����。7月以來�����,國家開始釋放調控房地產(chǎn)市場的政策信號���,部分媒體還表示已經(jīng)有銀行開始收緊對房企的融資政策。這引發(fā)了市場對未來房地產(chǎn)市場表現(xiàn)的擔憂��。

事實上����,當前房企對金融部門的融資依賴度并不高,關鍵依然是居民的購房需求��,單純收緊對房企的融資政策并不會對房企經(jīng)營造成巨大沖擊�����。但是��,經(jīng)過數(shù)年積累�,房地產(chǎn)行業(yè)的資產(chǎn)負債率已經(jīng)顯著上升,債務可持續(xù)性也有所惡化。

疫情以來�,房地產(chǎn)企業(yè)拖欠上下游行業(yè)應付款項的問題凸顯,表明房企面臨的現(xiàn)金流壓力在變大�。此時收緊對房企的融資政策,雖然不會影響到整體需求�,但會讓部分現(xiàn)金流壓力較大的房企出現(xiàn)現(xiàn)金流斷裂,增加債務違約風險并影響到金融部門穩(wěn)定����。宏觀政策有必要理性客觀看待房地產(chǎn)企業(yè)的投融資問題���,給房地產(chǎn)市場自我調整的空間和時間���,不宜過早過快予以干預。

房企融資對金融部門的直接依賴度并不高 關鍵取決于終端需求

房地產(chǎn)資金來源�����,主要有三個部分�����。第一部分是來自非金融部門融資����,主要包括兩個部門��,即居民部門和上下游供貨商��。這兩部分融資分別體現(xiàn)為定金及預付款�、個人按揭貸款和各項應付款項��。第二部分是來自金融部門的融資��,包括銀行和非銀機構�����。

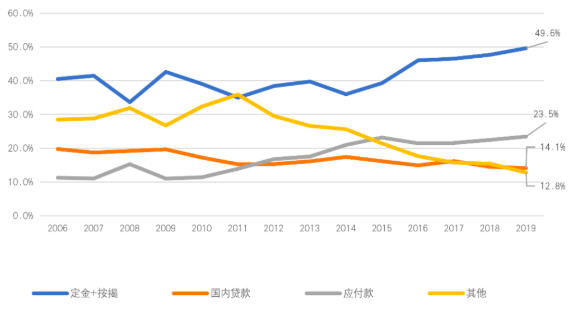

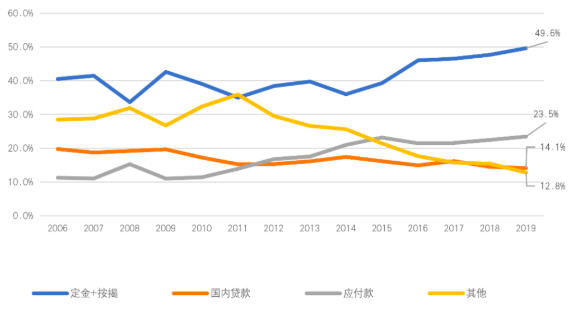

第三部分是自有資金���,包括自籌資金��、利用外資和其他到位資金�����。如圖1所示����,2015年以來,房地產(chǎn)資金來源結構出現(xiàn)了結構性變化���,來自居民部門和供貨商融資占比顯著增加���,目前兩者合計占融資總額的73%。國內(nèi)貸款基本保持穩(wěn)定���,在13%-15%左右��,自籌資金占比則快速下降����,目前只有12.8%���。

圖1 房地產(chǎn)企業(yè)資金來源解構

數(shù)據(jù)來源:Wind

經(jīng)過數(shù)年的調整和轉型,當前房地產(chǎn)企業(yè)的經(jīng)營模式已經(jīng)變成了高周轉模式�����,即快速開工獲取預售資格�,用期房銷售回款來支撐新的購地行為。因此����,房企對金融部門的直接依賴度并不高�����,主要還是依靠來自非金融部門的融資和少部分自籌資金�。換言之���,房地產(chǎn)企業(yè)融資能否持續(xù)�����,關鍵依然是終端需求如何��,也就是居民是否依然有持續(xù)的購房需求和能力��。

而在正反兩方面因素交織下�����,未來居民購房需求能否繼續(xù)高歌猛進是一個未知數(shù)���。

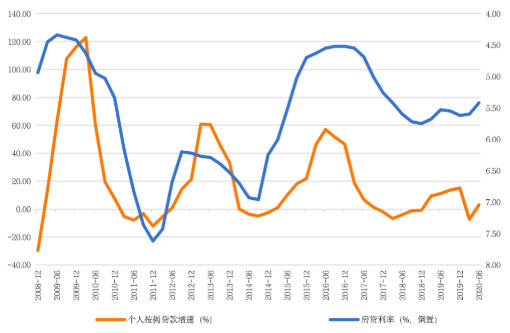

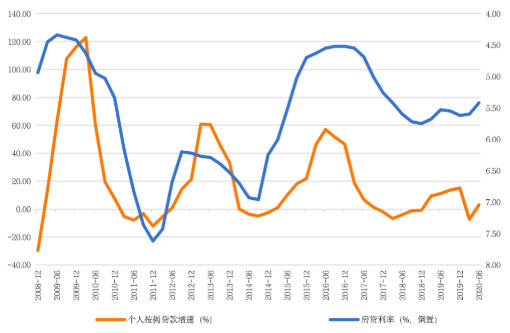

一方面,當前的融資政策顯然是對居民部門相對友好的���,房貸利率亦是下降趨勢����。根據(jù)歷史經(jīng)驗,房貸利率下降會刺激個人按揭貸款增加(圖2)����。這在一定程度上也回答了為何房地產(chǎn)市場可以持續(xù)四年保持不錯的表現(xiàn),特別是在2018和2019年的超預期表現(xiàn)���。同樣���,持續(xù)下行的房貸利率也是支撐未來購房需求的主要積極因素。

另一方面�,“房住不炒”、“不把房地產(chǎn)作為短期刺激的工具”等政策定位在很大程度上打消了過去十余年積累下的“房價永遠漲”的預期�。同時,疫情也給居民部門收入帶來了實質性沖擊���,這也會對購房行為造成影響。

圖2 房貸利率和個人按揭貸款增速走勢

數(shù)據(jù)來源:Wind

房企債務可持續(xù)性有所惡化��,現(xiàn)金流壓力較大

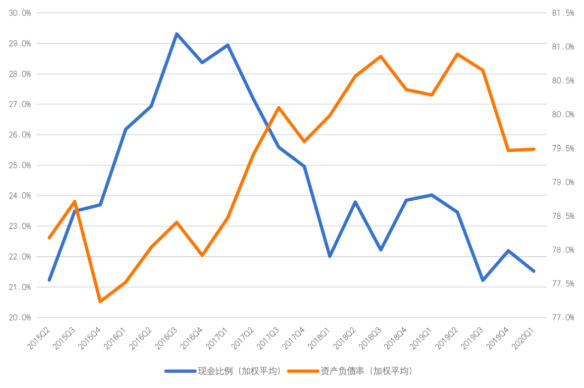

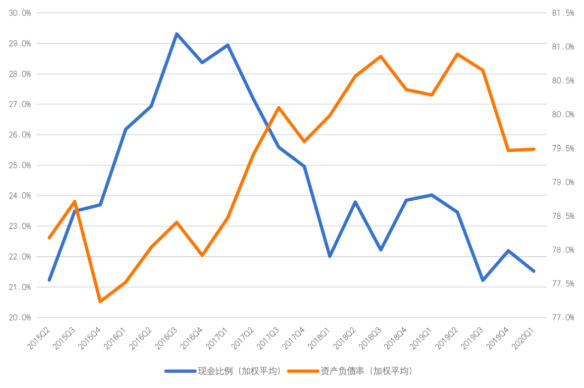

我們從現(xiàn)金比率和資產(chǎn)負債率兩個角度來考察房地產(chǎn)企業(yè)相關債務的可持續(xù)性?��,F(xiàn)金比率的計算公式是(貨幣資金+有價證券)/流動負債���,可以衡量企業(yè)的短期負債可持續(xù)性����。資產(chǎn)負債率主要衡量企業(yè)的杠桿水平���。我們選取了Wind分類中房地產(chǎn)開發(fā)企業(yè)項下的118家房地產(chǎn)公司��,用資產(chǎn)規(guī)模作為權重���,得到加權平均后的行業(yè)現(xiàn)金比率和資產(chǎn)負債率。

如圖3所示�,2015年-2017年,房地產(chǎn)行業(yè)上市公司的現(xiàn)金比率先升后降�,并在2018年保持相對穩(wěn)定。2019年下半年以來�,房地產(chǎn)行業(yè)的現(xiàn)金比率再次下降,到2020年一季度只有21.5%左右���,回到了2015年初的水平�����。資產(chǎn)負債率則是從2015年下半年持續(xù)上升��,到了近半年才略有下降����。同時,現(xiàn)金比率快速下降的階段基本對應了資產(chǎn)負債率持續(xù)上升的階段��。兩個指標均表明�����,2018年以來����,房地產(chǎn)債務可持續(xù)性已經(jīng)出現(xiàn)惡化,但由于近期杠桿率沒有進一步提高�,債務風險尚在可控范圍之內(nèi)。

圖3 房地產(chǎn)行業(yè)上市公司現(xiàn)金比例和資產(chǎn)負債率

數(shù)據(jù)來源:Wind

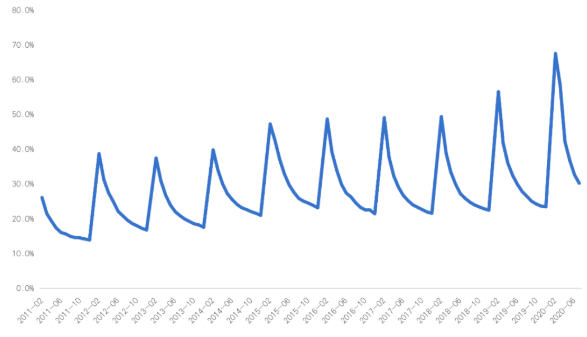

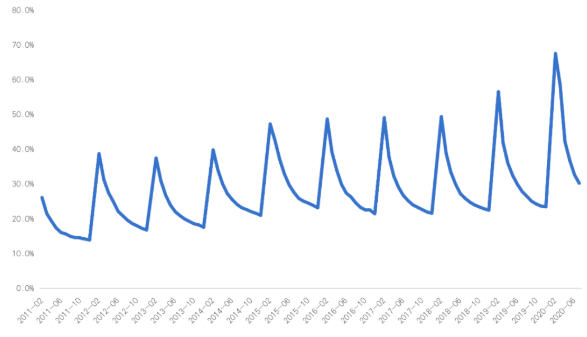

疫情沖擊進一步放大了房地產(chǎn)企業(yè)的現(xiàn)金流壓力���,表現(xiàn)為房地產(chǎn)對上下游企業(yè)的款項拖欠規(guī)模增加����。如圖4所示�����,房地產(chǎn)投資來源中的各項應付款占比具有明顯的季節(jié)特征���,年初最高���,隨后幾個月逐漸降低。2015-2018年��,各項應付款占房地產(chǎn)開發(fā)資金來源的比例和季節(jié)特征相對穩(wěn)定�����。

2020年初至今�����,與房地產(chǎn)開發(fā)相關的其他貸款��,如開發(fā)貸款和個人按揭貸款的絕對值并沒有顯著高于往年����,但各項預付款占比顯著提高,考慮到季節(jié)因素之后��,已經(jīng)創(chuàng)歷史新高。這也印證了房企的現(xiàn)金流壓力在變大�����。特別是對于三線及以下城市的中小房地產(chǎn)商來說�,如果接下來銷售不能繼續(xù)保持當前的節(jié)奏,已經(jīng)非常脆弱的資金鏈就有可能斷裂并帶來債務違約����。在本就脆弱的行業(yè)信心環(huán)境中,這類事件或許會引發(fā)意想不到的連鎖反應����,影響到金融穩(wěn)定。

圖4 各項應付款占房地產(chǎn)資金來源比例

數(shù)據(jù)來源:Wind

綜上可知���,即使房地產(chǎn)企業(yè)融資政策出現(xiàn)變化����,也未必會給房地產(chǎn)企業(yè)帶來實質性壓力��。真正起決定性作用的依然是終端需求能否繼續(xù)保持現(xiàn)有的強度����,以及未來是否會針對居民購房融資施加限制�。對于后者我們不必過于擔憂��,但就前者而言����,當前經(jīng)濟復蘇基礎并不穩(wěn)固��,如果房地產(chǎn)市場開始出現(xiàn)問題���,對財政����、金融等領域都會產(chǎn)生一系列的連鎖沖擊����。

在此非常時期,房地產(chǎn)市場的正常表現(xiàn)實屬超常發(fā)揮�����。從2019年以來�,房地產(chǎn)市場就有回調的壓力,但被疫情打亂了節(jié)奏。經(jīng)歷了超跌和加速復蘇之后�����,房地產(chǎn)市場終將回到既有的軌道上���。此時�,宏觀政策既不必鼓勵�����,亦不必打壓���,只需堅守“房住不炒”和“因城施策”的政策本心�����,讓房地產(chǎn)行業(yè)在市場化機制中找回行業(yè)發(fā)展的節(jié)奏感�。

作者朱鶴系CF40青年研究員�,本文為作者向中國金融四十人論壇獨家供稿,未經(jīng)許可不得轉載����。